L’État du capital de risque dans l’Ouest canadien

Voir la version imprimable : PDF

Résumé

Cela fait des décennies que le marché du capital de risque dans l'Ouest canadien accuse du retard par rapport à l'Ontario et au Québec, où sont concentrées la plupart des activités canadiennes liées au capital de risque. Au cours des deux dernières années, en raison du marasme économique causé par la chute du prix du pétrole, la part des activités sur le marché du capital de risque de l'Ouest canadien a régressé à son niveau le plus bas depuis 2003. L'Alberta, notamment, a connu une diminution considérable des investissements tandis que le secteur technologique de Vancouver, qui représente la majorité du capital de risque dans l'Ouest canadien, continue de faire bonne figure.

Le capital de risque est une composante clé de l'écosystème de financement des investissements destinés aux entreprises novatrices et en croissance. Il fait référence à un certain type d'investissement de capitaux privés destiné aux entreprises de petite taille, très novatrices et à haut risque. En plus d'assurer un financement, les investisseurs de capital de risque possèdent une expérience en gestion d'entreprise, une expertise en marketing, une connaissance approfondie de l'industrie et des réseaux professionnels bien établis qui contribuent au succès des entreprises. Ces investisseurs ont tendance à cibler un secteur précis et une étape précise du développement des entreprises, et à multiplier les investissements ou les opérations. Le capital de risque fait partie intégrante du processus utilisé par les entrepreneurs et les entreprises pour transformer leurs idées novatrices en processus, en produits ou en services commercialisables.

Le marché canadien du capital de risque est très développé si on le compare aux normes internationales. En 2015, les investissements de capital de risque du Canada plaçaient le pays, en termes absolus, au deuxième rang des pays du G7, derrière les États-UnisFootnote 1 . Calculé en proportion de l'économie, c'est-à-dire selon le produit intérieur brut (PIB), le marché canadien du capital de risque est également classé au deuxième rang des pays du G7. Dans un cas comme dans l'autre, le Canada accuse un retard important par rapport aux États-Unis. En 2016, les investissements de capital de risque totalisaient 3,1 milliards de dollars au Canada, contre 89,3 milliards de dollars aux États-Unis.Footnote 2

Le marché du capital de risque de l'Ouest canadien est petit par rapport à celui des provinces centrales, n'ayant obtenu que 609 millions de dollars en investissements de capital de risque en 2016, contre 1,4 milliard de dollars en Ontario et 1,1 milliard de dollars au Québec. À raison de 420 millions de dollars, la Colombie-Britannique représentait plus des deux tiers du marché du capital de risque de l'Ouest canadien. L'année 2016 a été la pire année depuis des décennies pour l'Alberta; les investissements de capital de risque ont chuté à 24 millions de dollars seulement, soit une perte de 90 % depuis 2014. Les investissements de capital de risque au Manitoba ont quant à eux atteint 147 millions de dollars, faisant de 2016 la meilleure année de la province depuis 1996. Les investissements en Saskatchewan sont plus modestes, soit 17 millions de dollars. Le niveau d'activités liées au capital de risque a traditionnellement toujours été faible au Manitoba et en Saskatchewan, des provinces historiquement plus sensibles aux grandes fluctuations.

Dans l'Ouest canadien, 80 entreprises ont obtenu un financement du capital de risque en 2016, soit 7,6 millions de dollars chacune en moyenne. La taille moyenne des opérations a augmenté ces dernières années, mais celles-ci demeurent inférieures à celles de l'Ontario et semblent minimes par rapport à celles des États-Unis. Parallèlement, les opérations avec les entreprises bien établies, qui sont habituellement les plus importantes, représentaient 86 % des activités liées au capital de risque dans l'Ouest canadien en 2016, soit plus que le Québec, l'Ontario et les États-Unis.

Les investissements consacrés aux entreprises en démarrage en Alberta ont considérablement ralenti au cours des deux dernières années : ils sont passés de 45 millions de dollars en 2014 à 6,9 millions de dollars en 2015, et à seulement 2,4 millions de dollars en 2016, faisant ainsi de 2016 la pire année pour les entreprises en démarrage cherchant à obtenir un investissement de capital de risque en Alberta. La situation est encore plus marquée au Manitoba et en Saskatchewan. Selon Thomson Reuters, aucun investissement de capital de risque dans des entreprises en démarrage n'a eu lieu au Manitoba depuis 2009, et presque aucun en Saskatchewan (4,7 millions de dollars, moins de 4 % du total).

Les entreprises du secteur des technologies de l'information et des communications ont obtenu plus de 51 % des investissements de capital de risque dans l'Ouest canadien en 2016. Le secteur des sciences de la vie, qui comprend l'industrie pharmaceutique, les appareils médicaux, la biotechnologie et la génomique, a obtenu 41 % des investissements de capital de risque dans l'Ouest canadien, sa part la plus importante en 20 ans. À titre de comparaison, le secteur des sciences de la vie ne représentait que 15 % des investissements dans le reste du Canada. Sur les cinq plus importantes opérations de capital de risque au Canada en 2016, quatre visaient des entreprises du secteur des sciences de la vie.

L'analyse du présent rapport repose sur les résultats de la base de données sur le capital de risque de Thomson Reuters, à jour en date de décembre 2016.

Activités liées au capital de risque dans l'Ouest canadien, 2016

- 420 M$ investis dans

- 56 entreprises, soit

- 69 % des investissements de capital de risque dans l'Ouest canadien

- 24 M$ investis dans

- 13 entreprises, soit

- 4 % des investissements de capital de risque dans l'Ouest canadien

- 17 M$ investis dans

- 5 entreprises, soit

- 3 % des investissements de capital de risque dans l'Ouest canadien

- 147 M$ investis dans

- 6 entreprises, soit

- 24 % des investissements de capital de risque dans l'Ouest canadien

Table des Matières

- Introduction

- Le Canada et le monde

- Contexte national

- L'Ouest canadien

- Politique publique et capital de risque

- Annexes

Introduction

Le capital de risque fait référence à un certain type d'investissement de capitaux privés destiné aux entreprises de petite taille, très novatrices et à haut risque qui ont généralement de la difficulté à obtenir des capitaux propres et un financement par emprunt traditionnels. Les investisseurs de capital de risque ont tendance à cibler un secteur précis et une étape précise du développement des entreprises, où ils acquièrent de l'expérience, de l'expertise et des connaissances particulières. Les investisseurs de capital de risque possèdent deux avantages distincts dans le marché du financement des investissements : (1) ils possèdent une expertise et sont bien placés pour repérer les entreprises et les innovations présentant un grand potentiel; (2) ils ont de l'expérience en gestion, une connaissance des affaires, des relations avec l'industrie et de l'expertise en marketing, ce qui augmente les chances de résultats positifs. Les investissements de capital de risque peuvent avoir lieu à n'importe quelle étape du développement d'une entreprise et se font généralement en plusieurs opérations (p. ex. investissement subséquent, respect des indicateurs de rendement). Par exemple, une entreprise en démarrage peut recevoir des fonds de « lancement » restreints – aussi peu que 50 000 $ – d'un investisseur « providentiel », une personne spécialisée en démarrage d'entreprises. À mesure que l'entreprise croît, d'autres séries de financement progressivement plus importantes devraient lui être versées par l'investisseur initial ou un (groupe de) fonds de capital de risque. Un investissement courant de capital de risque dans une entreprise en démarrage se situe entre 1 et 5 millions de dollars, tandis que les entreprises bien établies peuvent obtenir 50 millions de dollars ou plus en une seule opération. Lorsque l'investissement dans une entreprise ou un projet tire à sa fin, qu'il s'agisse d'un succès ou d'un échec, les investisseurs de capital de risque encaissent ou « retirent » leurs investissements et utilisent les profits pour financer une nouvelle entreprise.

Le capital de risque fait partie intégrante du processus utilisé par les entrepreneurs et les entreprises pour transformer leurs idées novatrices en processus, en produits ou en services commercialisables. Un marché de capital de risque qui fonctionne bien fait partie intégrante d'un environnement prospère favorable à l'innovation.

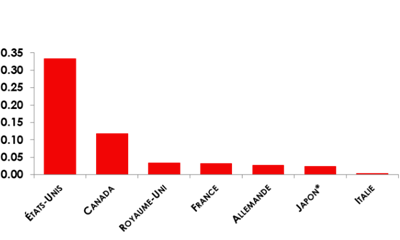

Le Canada et le monde

En ce qui concerne sa taille, le marché canadien du capital de risque n'a rien à envier aux autres marchés dans le monde. En 2015, les investissements de capital de risque du Canada plaçaient le pays, en termes absolus, au deuxième rang des pays du G7, derrière les États-UnisFootnote 3 . Calculé en proportion de l'économie, c'est-à-dire selon le produit intérieur brut (PIB), le marché canadien du capital de risque est également classé au deuxième rang des pays du G7 (Figure 1). Dans un cas comme dans l'autre, le Canada accuse un retard important par rapport aux États-Unis. Plusieurs raisons interreliées expliquent pourquoi les marchés du capital de risque de l'Europe sont relativement moins importants que celui des États-Unis, notamment : les rendements inférieurs des investissements de capital de risque, la faiblesse des marchés du premier appel public à l'épargne (PAPE), la plus grande importance du capital bancaire traditionnel, le manque de personnel hautement qualifié et d'entrepreneurs, les mauvaises pratiques des administrateurs de fonds de capital de risque et une aversion sociétale au risque. Footnote 4

On laisse entendre que le Canada a connu des difficultés avec la création de nouvelles entreprises novatrices par le passé, en partie à cause d'un manque de capital de risque pour financer la commercialisation de nouvelles idées.Footnote 5 Ces derniers temps, les investissements de capital de risque ont connu une amélioration importante, mais le fait que le pays arrive au deuxième rang du G7 en ce qui concerne les fonds consacrés par ses entreprises à la recherche et au développement par rapport au PIB témoigne de la fragilité persistante du Canada en matière d'innovation.

Figure 1 : Investissements de capital de risque exprimés en pourcentage du PIB (2015) | *Données de 2014 Source: OECD

Figure 1 : Investissements de capital de risque exprimés en pourcentage du PIB (2015)

Le Canada possède le deuxième marché de capital de risque des pays du G7, mais est tout de même loin derrière les États-Unis.

| Pays | Investissements en capital de risque exprimés en pourcentage du PIB (%) |

|---|---|

| États-Unis | 0.33264 |

| Canada | 0.11760 |

| Royaume-Uni | 0.03342 |

| France | 0.03129 |

| Allemagne | 0.02767 |

| Japon* | 0.02405 |

| Italie | 0.00283 |

| *Données de 2014 |

Contexte national

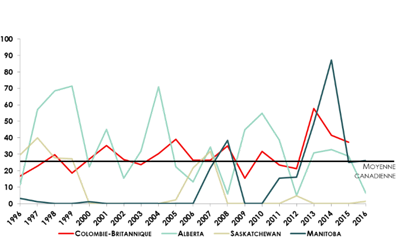

La part du capital de risque national de l'Ouest canadien

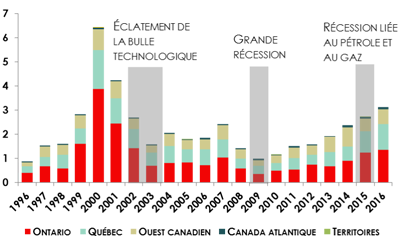

Entre 1996 et 2016, les investissements de capital de risque au Canada ont plus que triplé, passant de 889 millions à 3,1 milliards de dollars. En 2016, les investissements de capital de risque étaient 15 % supérieurs à ceux de 2015. Les activités liées au capital de risque dans l'Ouest canadien représentaient 19 % du capital de risque canadien et étaient 16 % plus élevées qu'en 2015, mais accusaient toujours du retard par rapport au rendement exceptionnel de 2014. Au Québec, les activités liées au capital de risque ont progressé de 22 % pour atteindre 1,1 milliard de dollars en 2016, soit la meilleure année de la province depuis 2000, et elles ont presque doublé au cours des deux dernières années. L'Ontario a connu une hausse relativement modeste de 10 % en 2016 pour atteindre 1,4 milliard de dollars, soit sa meilleure année depuis 2002.

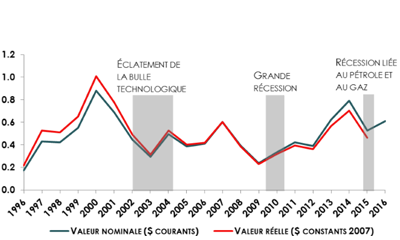

Le Canada a subi deux récessions (la Grande récession et la récession liée au pétrole et au gaz) ainsi qu'un ralentissement économique important (l'éclatement de la bulle technologique) depuis 1996 (illustrés en gris à la Figure 2, page 4). Elles coïncident généralement avec une diminution marquée des activités liées au capital de risque. La dernière récession (celle de 2015) est principalement attribuable à la chute des prix du pétrole et du gaz, et a principalement touché l'Ouest canadien, plus précisément l'Alberta et la Saskatchewan, ainsi que Terre-Neuve-et-Labrador.

Au cours des deux dernières années, la part de l'Ouest canadien des activités liées au capital de risque a régressé à son niveau le plus bas depuis 2003. En 2016, la Colombie-Britannique représentait 13 % du total national, contre 22 % en 2014, tandis que l'Alberta représentait seulement 1 %, contre 9 % en 2014. En 2016, la part du Québec a augmenté jusqu'à 34 % et celle de l'Ontario est tombée à 44 %. Le Manitoba représentait 5 % des activités liées au capital de risque, son résultat le plus élevé depuis 1997.

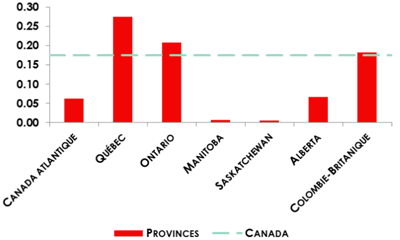

Le capital de risque comme part du PIB

Le calcul du capital de risque comme part de l'activité économique (en fonction du PIB) montre la vigueur des investissements de capital de risque, c'est-à-dire l'importance du marché du capital de risque d'une région par rapport à son économie globale. La Colombie-Britannique s'en est mieux tirée que la plupart des autres provinces selon ce calcul (Figure 3, page 4) – en 2015, la dernière année pour laquelle les données sur le PIB sont disponibles, les activités liées au capital de risque en Colombie-Britannique représentaient 0,18 % de son PIB, contre 0,27 % au Québec, 0,21 % en Ontario et 0,07 % en Alberta. La Saskatchewan et le Manitoba accusaient un retard considérable à 0,01 % chacun.

Afin d'obtenir une perspective à long terme moins sensible à la volatilité d'une année à l'autre, on a examiné les résultats basés sur une moyenne de la part du PIB du capital de risque sur dix ans (2006-2015) [Figure 4, page 4]. L'Ouest canadien (0,11 %) dans son ensemble est en retard par rapport au reste du Canada (0,15 %). La Colombie-Britannique (0,17 %) est la seule province de l'Ouest canadien à obtenir un résultat supérieur à la moyenne nationale; le capital de risque ne représentait que 0,07 % du PIB de l'Alberta, 0,06 % du PIB de la Saskatchewan et 0,05 % du PIB du Manitoba.

Figure 2 : Investissements de capital de risque au Canada, par région (G$) | Source : Thomson Reuters

Figure 2 : Investissements de capital de risque au Canada, par région (G$)

L'investissement en capital de risque a tendance à chuter quand l'économie nationale va mal, comme en 2009.

Le tableau indique les ralentissements économiques importants des vingts dernières années, y compris les conséquences de l'éclatement de la bulle technologique en 2002 et 2003, de la Grande récession de 2009, et de la récession liée au pétrole et au gaz de 2015.

| Ontario | Québec | Ouest canadien | Canada atlantique | Territoires | |

|---|---|---|---|---|---|

| 1996 | 0.41 | 0.26 | 0.18 | 0.047 | 0 |

| 1997 | 0.68 | 0.39 | 0.43 | 0.036 | 0 |

| 1998 | 0.59 | 0.55 | 0.42 | 0.030 | 0 |

| 1999 | 1.62 | 0.63 | 0.55 | 0.042 | 0 |

| 2000 | 3.88 | 1.61 | 0.88 | 0.068 | 1E-05 |

| 2001 | 2.45 | 1.06 | 0.69 | 0.046 | 0 |

| 2002 | 1.43 | 0.80 | 0.45 | 0.036 | 0 |

| 2003 | 0.69 | 0.56 | 0.29 | 0.044 | 0 |

| 2004 | 0.82 | 0.70 | 0.49 | 0.038 | 0 |

| 2005 | 0.84 | 0.53 | 0.39 | 0.033 | 0.0003 |

| 2006 | 0.72 | 0.65 | 0.41 | 0.072 | 0 |

| 2007 | 1.05 | 0.74 | 0.60 | 0.046 | 0 |

| 2008 | 0.60 | 0.39 | 0.39 | 0.035 | 0 |

| 2009 | 0.36 | 0.33 | 0.24 | 0.064 | 0 |

| 2010 | 0.49 | 0.32 | 0.33 | 0.019 | 1E-05 |

| 2011 | 0.53 | 0.49 | 0.42 | 0.071 | 0 |

| 2012 | 0.74 | 0.41 | 0.39 | 0.039 | 0 |

| 2013 | 0.69 | 0.59 | 0.62 | 0.038 | 0 |

| 2014 | 0.92 | 0.58 | 0.79 | 0.091 | 0 |

| 2015 | 1.24 | 0.88 | 0.53 | 0.067 | 0.01172 |

| 2016 | 1.36 | 1.07 | 0.61 | 0.089 | 0 |

Figure 3 : Investissements de capital de risque en pourcentage du PIB, 2015 (%) | Source : Thomson Reuters, Statistique Canada

Figure 3 : Investissements de capital de risque en pourcentage du PIB, 2015 (%)

En utilisant la moyenne sur dix ans du capital de risque en tant que pourcentage du PIB, la Colombie-Britannique est tout de même la seule province de l'Ouest à surpasser la moyenne du reste du Canada.

| Année | Canada atlantique | Québec | Ontario | Manitoba | Saskatchewan | Alberta | Colombie-Britannique | Canada |

|---|---|---|---|---|---|---|---|---|

| 2015 | 0.06 | 0.27 | 0.21 | 0.01 | 0.01 | 0.07 | 0.18 | 0.17 |

Figure 4 : Investissements de capital de risque en pourcentage du PIB pour les provinces de l'Ouest, moyenne sur 10 ans (%) | Source : Thomson Reuters, Statistique Canada

Figure 4 : Investissements de capital de risque en pourcentage du PIB pour les provinces de l'Ouest, moyenne sur 10 ans (%)

Taking the 10-year average of VC as a pshare of GDP, British Columbia is still the only western province to exceed the average for the rest of Canada.

| Manitoba | Saskatchewan | Alberta | Colombie-Britannique | Reste du Canada | |

|---|---|---|---|---|---|

| Moyenne sur dix ans : | 0.04 | 0.06 | 0.07 | 0.17 | 0.15 |

L'Ouest canadien

Investissements de capital de risque

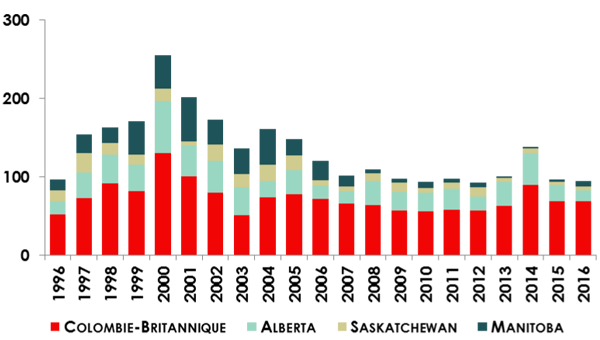

Les investissements de capital de risque ont atteint 609 millions de dollars dans l'Ouest canadien en 2016, une augmentation par rapport aux 525 millions de dollars investis en 2015, mais une diminution par rapport au niveau de 2014 (Figure 5). La dernière récession liée au pétrole et au gaz a contribué à la diminution des investissements de capital de risque au cours des deux dernières années. La diminution fait suite à une année exceptionnelle en 2014, où l'Ouest canadien a connu son niveau d'investissement le plus élevé depuis 2000. Néanmoins, en 2016, les investissements de capital de risque ont plus que doublé par rapport au creux de 2009 atteint pendant la Grande récession. Si l'on ajuste les investissements de capital de risque pour que l'inflation donne des résultats semblables à l'analyse nominale, il est évident que les récents investissements de capital de risque sont toujours nettement inférieurs au sommet atteint au début des années 2000. Une autre analyse réalisée à partir d'une moyenne pondérée mobile sur trois ans en vue de réduire la volatilité d'une année à l'autre confirme cette tendance à l'amélioration du rendement des investissements de capital de risque et révèle qu'en 2015, ceux-ci ont atteint leur niveau le plus élevé depuis 2002.

Les investissements ont augmenté dans trois des quatre provinces de l'Ouest canadien en 2016 (Figure 6). En termes relatifs, les plus fortes hausses ont eu lieu au Manitoba et en Saskatchewan, où les investissements ont atteint des chiffres impressionnants, soit 3 584 % et 490 %, pour atteindre 147 millions et 17 millions de dollars respectivement. Le Manitoba a connu la meilleure année d'investissement de capital de risque de son histoire, rebondissant après un creux sans précédent en 2015 et dépassant même pour la première fois l'Alberta, dont la taille de l'économie est beaucoup plus grande. La hausse s'explique en grande partie par un petit nombre d'investissements importants dans les secteurs de la technologie de l'information et des sciences de la vie. Il convient de noter que les investissements de capital de risque importants comme ceux-ci sont très volatiles d'une année à l'autre, tout comme les investissements au Manitoba et en Saskatchewan de façon générale.

Les investissements de capital de risque en Colombie-Britannique ont augmenté de 10 % par rapport à 2015, pour atteindre 420 millions de dollars. En Alberta, les investissements ont baissé de 82 % pour atteindre 24 millions de dollars seulement, soit la pire année depuis 1996.

Selon l'analyse réalisée à partir d'une moyenne mobile de trois ans, les investissements de capital de risque ont augmenté de façon constante en Colombie-Britannique depuis 2011, alors qu'ils ont diminué en Saskatchewan et en Alberta. La Colombie-Britannique a obtenu 69 % de tous les investissements de capital de risque dans l'Ouest canadien en 2015, sa plus grande part depuis 2006. Ensemble, ces chiffres laissent entrevoir une tendance constante à la concentration des investissements de capital de risque dans l'Ouest canadien en Colombie-Britannique et à la prédominance grandissante du marché du capital de risque de la Colombie-Britannique au Canada.

Figure 5 : Investissements de capital de risque dans l'Ouest canadien (G $) | Source : Thomson Reuters, Statistique Canada

Figure 5 : Investissements de capital de risque dans l'Ouest canadien (G $)

Ce tableau montre l'investissement en capital de risque dans l'Ouest canadien, en milliard de dollars, en valeur nominale et réelle (tenant compte de l'inflation). Le tableau montre que le taux de capital de risque est encore très inférieur au sommet qui est survenu en 2000, lors de la bulle technologique, surtout en valeur réelle.

| Nominale ($ actuel) | Réelle ($ constant en 2007) | |

|---|---|---|

| 1996 | 0.18 | 0.22 |

| 1997 | 0.43 | 0.53 |

| 1998 | 0.42 | 0.51 |

| 1999 | 0.55 | 0.65 |

| 2000 | 0.88 | 1.01 |

| 2001 | 0.69 | 0.77 |

| 2002 | 0.45 | 0.49 |

| 2003 | 0.29 | 0.31 |

| 2004 | 0.49 | 0.52 |

| 2005 | 0.39 | 0.40 |

| 2006 | 0.41 | 0.42 |

| 2007 | 0.60 | 0.60 |

| 2008 | 0.39 | 0.39 |

| 2009 | 0.24 | 0.23 |

| 2010 | 0.33 | 0.32 |

| 2011 | 0.42 | 0.39 |

| 2012 | 0.39 | 0.36 |

| 2013 | 0.62 | 0.56 |

| 2014 | 0.79 | 0.70 |

| 2015 | 0.53 | 0.46 |

| 2016 | 0.61 |

Figure 6 : Investissements de capital de risque dans l'Ouest canadien, par province (M$) | Source : Thomson Reuters

Figure 6 : Investissements de capital de risque dans l'Ouest canadien, par province (M$)

La majorité des investissements de capital de risque ont été réalisés en Colombie-Britannique presque chaque année depuis 1996.

| Année | Manitoba | Saskatchewan | Alberta | Colombie - Britannique |

|---|---|---|---|---|

| 1996 | 25 | 12 | 22 | 116 |

| 1997 | 92 | 27 | 138 | 175 |

| 1998 | 23 | 24 | 169 | 207 |

| 1999 | 60 | 11 | 150 | 330 |

| 2000 | 34 | 19 | 286 | 540 |

| 2001 | 26 | 13 | 144 | 506 |

| 2002 | 10 | 32 | 100 | 303 |

| 2003 | 18 | 11 | 104 | 159 |

| 2004 | 13 | 26 | 187 | 269 |

| 2005 | 13 | 31 | 83 | 260 |

| 2006 | 17 | 27 | 31 | 337 |

| 2007 | 48 | 56 | 156 | 342 |

| 2008 | 5 | 27 | 121 | 241 |

| 2009 | 10 | 12 | 63 | 152 |

| 2010 | 15 | 8 | 84 | 225 |

| 2011 | 25 | 17 | 149 | 230 |

| 2012 | 31 | 66 | 95 | 200 |

| 2013 | 15 | 12 | 161 | 436 |

| 2014 | 31 | 17 | 214 | 529 |

| 2015 | 4 | 3 | 135 | 384 |

| 2016 | 147 | 17 | 24 | 420 |

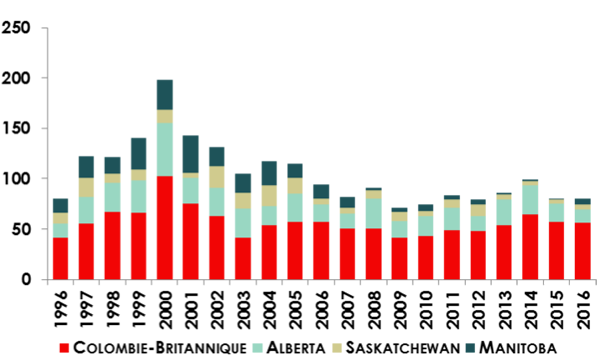

Nombre d'opérations de capital de risque

Chaque investissement d'une société de capital de risque dans une entreprise est comptabilisé comme une opération distincte. Par exemple, si trois sociétés de capital de risque financent une entreprise en une seule série d'investissements, ce scénario d'investissement serait alors comptabilisé comme trois opérations distinctes. En 2016, 94 opérations de capital de risque ont eu lieu dans l'Ouest canadien, un résultat qui cadre avec le nombre moyen d'opérations au cours de la dernière décennie (102), mais qui est bien inférieur au sommet de 254 opérations réalisées en 2000 (Figure 7). En 2016, la majorité des opérations réalisées dans l'Ouest canadien ont eu lieu en Colombie-Britannique (72 %), la plus forte proportion observée depuis les 20 dernières années. Il y a eu une baisse marquée (33 %) du nombre d'opérations en Alberta, mais elle n'est pas aussi marquée que la baisse des sommes investies.

L'importance moyenne de ces opérations augmente depuis plusieurs années – dans l'Ouest canadien, elle a augmenté de façon constante, de 3,6 millions de dollars en 2010 à 6,5 millions de dollars en 2016. L'importance moyenne des opérations est à peu près la même dans le reste du Canada. En 2016, l'importance moyenne des opérations en Alberta a fortement chuté, tandis que celle du Manitoba a fortement augmenté. Une théorie économique laisse entendre que les opérations de capital de risque importantes sont accompagnées de taux de réussite élevés. Selon la politique du marché du capital de risque, il est généralement admis qu'aucune entreprise ou aucun projet ne devrait être ralenti en raison d'un manque de fonds; leur réussite ou leur échec doit reposer sur la valeur des idées de l'entreprise.

Figure 7 : Nombre d'opérations de capital de risque dans l'Ouest canadien | Source : Thomson Reuters

Figure 7 : Nombre d'opérations de capital de risque dans l'Ouest canadien

Le nombre d'opérations de capital de risque ne fluctue pas autant d'une année à l'autre que le taux total d'investissements de capital de rique. Le nombre d'opérations a atteint un sommet en 2000, pour un total de 254. La Colombie-Britannique représente la majeure partie opérations de capital de risque presque toutes les années.

| Année | Manitoba | Saskatchewan | Alberta | Colombie-Britannique |

|---|---|---|---|---|

| 1996 | 14 | 14 | 16 | 52 |

| 1997 | 23 | 25 | 33 | 72 |

| 1998 | 19 | 15 | 37 | 91 |

| 1999 | 42 | 13 | 34 | 81 |

| 2000 | 42 | 16 | 66 | 130 |

| 2001 | 56 | 5 | 40 | 100 |

| 2002 | 31 | 21 | 41 | 79 |

| 2003 | 33 | 17 | 35 | 51 |

| 2004 | 45 | 21 | 21 | 73 |

| 2005 | 21 | 19 | 31 | 77 |

| 2006 | 25 | 7 | 17 | 71 |

| 2007 | 14 | 6 | 16 | 65 |

| 2008 | 5 | 10 | 31 | 63 |

| 2009 | 5 | 12 | 24 | 56 |

| 2010 | 8 | 6 | 24 | 55 |

| 2011 | 5 | 8 | 27 | 57 |

| 2012 | 6 | 12 | 18 | 56 |

| 2013 | 2 | 5 | 31 | 62 |

| 2014 | 2 | 6 | 41 | 89 |

| 2015 | 3 | 4 | 21 | 68 |

| 2016 | 7 | 5 | 14 | 68 |

Nombre d'entreprises ayant obtenu un financement du capital de risque

En 2016, 80 entreprises de l'Ouest canadien ont obtenu un financement du capital de risque, soit le même nombre que l'année précédente (Figure 8). Le nombre moyen d'entreprises ayant obtenu des investissements de capital de risque est demeuré stable depuis 2006, soit 84. Ce nombre était toutefois beaucoup plus élevé entre 1996 et 2005 (moyenne de 127).

En moyenne, 7,6 millions de dollars ont été investis par entreprise de l'Ouest canadien en 2016, soit 16 % de plus que l'année précédente et bien plus que la moyenne historique de 4,6 millions de dollars. L'importance des opérations au Québec est traditionnellement moins grande que dans l'Ouest canadien, mais l'écart s'est refermé considérablement au cours des deux dernières années. L'importance des opérations en Ontario est généralement un peu plus grande.

Parmi les entreprises ayant obtenu un financement du capital de risque, 56 entreprises provenaient de la Colombie-Britannique, soit 70 % du nombre total. En Alberta, le nombre d'entreprises ayant reçu un financement du capital de risque a diminué pour la deuxième année consécutive pour atteindre 13 – moins de la moitié du nombre de 2014. En 2016, le nombre d'entreprises est passé d'un à six au Manitoba, et de quatre à cinq en Saskatchewan.

Figure 8 : Le nombre d'entreprises ayant obtenu des investissements de capital de risque dans l'Ouest canadien

En fonction du nombre d'opérations de capital de risque, le nombre d'entreprises qui reçoivent du financement ne fluctue pas autant d'une année à l'autre que le taux total d'investissements de capital de risque. Le nombre d'entreprises a atteint un sommet en 2000, pour un total de 198. La Colombie-Britannique représente la majeure partie des transactions de capital de risque presque toutes les années.

| Année | Manitoba | Saskatchewan | Alberta | Colombie-Britannique |

|---|---|---|---|---|

| 1996 | 14 | 11 | 14 | 41 |

| 1997 | 21 | 19 | 27 | 55 |

| 1998 | 16 | 9 | 29 | 67 |

| 1999 | 31 | 11 | 32 | 66 |

| 2000 | 30 | 13 | 53 | 102 |

| 2001 | 37 | 5 | 26 | 75 |

| 2002 | 19 | 21 | 28 | 63 |

| 2003 | 19 | 16 | 29 | 41 |

| 2004 | 24 | 20 | 19 | 54 |

| 2005 | 14 | 16 | 28 | 57 |

| 2006 | 14 | 6 | 17 | 57 |

| 2007 | 11 | 6 | 15 | 50 |

| 2008 | 3 | 8 | 30 | 50 |

| 2009 | 4 | 9 | 17 | 41 |

| 2010 | 6 | 5 | 20 | 43 |

| 2011 | 4 | 8 | 22 | 49 |

| 2012 | 5 | 11 | 15 | 48 |

| 2013 | 2 | 5 | 25 | 54 |

| 2014 | 2 | 4 | 29 | 64 |

| 2015 | 1 | 4 | 18 | 57 |

| 2016 | 6 | 5 | 13 | 56 |

Investissements de capital de risque selon l'étape du développement d'une entreprise

Nous tenons compte de deux étapes de développement pour le financement du capital de risque : les investissements consacrés aux « entreprises en démarrage », qui visent à créer ou à commercialiser un nouveau produit, et les investissements consacrés aux « entreprises bien établies », qui permettent à des entreprises à maturité de prendre de l'essor ou de reconstituer leur capital. La majorité des investissements de capital de risque au Canada sont destinés aux entreprises bien établies, mais l'importance des disparités peut révéler le degré de maturité d'un secteur de capital de risque pour une région donnée. La proportion des investissements consacrés aux entreprises bien établies dans l'Ouest canadien a augmenté au cours des deux dernières décennies (Figure 9, page 11). Depuis 2010, une moyenne de 83 % du capital de risque investi est consacré aux entreprises bien établies; avant 2010, cette part était de 68 %. Cette tendance est nettement moins marquée dans le reste du Canada; au Québec et en Ontario, les entreprises en démarrage reçoivent un financement du capital de risque relativement plus élevé.

Les investissements consacrés aux entreprises en démarrage en Alberta ont considérablement ralenti au cours des deux dernières années : ils sont passés de 45 millions de dollars en 2014 à 6,9 millions de dollars en 2015, et à seulement 2,4 millions de dollars en 2016, faisant ainsi de 2016 la pire année pour les entreprises en démarrage cherchant à obtenir un investissement de capital de risque en Alberta. La situation est encore plus marquée au Manitoba et en Saskatchewan. Selon Thomson Reuters, aucun investissement de capital de risque dans des entreprises en démarrage n'a eu lieu au Manitoba depuis 2009, et presque aucun en Saskatchewan (4,67 millions de dollars, moins de 4 % du total).

La moyenne sur dix ans de la part du capital de risque destinée aux entreprises bien établies permet de dresser un portrait plus complet, car la volatilité est répartie sur plusieurs années. Selon ce calcul, les entreprises bien établies de l'Ouest canadien reçoivent une part d'investissement légèrement supérieure par rapport au reste du Canada, soit 79 % contre 73 %.

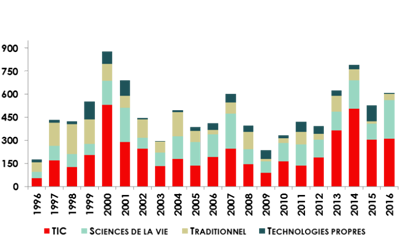

Investissement de capital de risque par secteurFootnote6

En 2016, le secteur des sciences de la vie a obtenu 41 % des investissements de capital de risque dans l'Ouest canadien, sa part la plus importante en 20 ans. À titre de comparaison, le secteur des sciences de la vie ne représentait que 15 % des investissements dans le reste du Canada la même année. Le secteur des sciences de la vie comprend l'industrie pharmaceutique, les appareils médicaux, la biotechnologie et la génomique, de vastes marchés bien établis qui offrent aux petites entreprises proposant des technologies novatrices des occasions lucratives. Sur les cinq plus importantes opérations de capital de risque au Canada en 2016, quatre visaient des entreprises du secteur des sciences de la vie.Footnote 7

Les entreprises du secteur des technologies de l'information et des communications (TIC) ont obtenu 51 % des investissements totaux de capital de risque dans l'Ouest canadien, un résultat assez caractéristique (Figure 10, page 11). Les entreprises de technologies propres n'ont obtenu que 1,4 % des investissements de capital de risque, une baisse de 20 % par rapport à l'année précédente.

En Colombie-Britannique, le secteur des TIC a dominé comme toujours, obtenant 48 % de l'ensemble des investissements de capital de risque. Le secteur des sciences de la vie a obtenu 176 millions de dollars, ou 42 % des investissements, sa part la plus importante en 10 ans. Au Manitoba, 59 % des investissements étaient destinés au secteur des TIC, et 41 % au secteur des sciences de la vie. En Alberta, le secteur des TIC a obtenu 80 % de la faible quantité de capital de risque investi, tandis que le secteur des sciences de la vie a dominé en Saskatchewan.

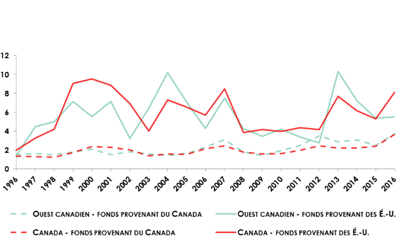

Financement du capital de risque par pays d'origine

La plupart des fonds de capital de risque canadiens proviennent du Canada, mais les États-Unis suivent de près au deuxième rang. Les fonds de capital de risque américains sont davantage concentrés dans l'Ouest canadien que dans le reste du Canada (Figure 11, page 11), et les fonds obtenus par la Colombie-Britannique ainsi que l'Alberta sont généralement supérieurs à la moyenne canadienne. La figure ci-après fait état de la volatilité des investissements en Saskatchewan et au Manitoba. En 2016, 22 % du capital de risque de l'Ouest canadien provenait des États-Unis, quelque peu en deçà de la moyenne de 30 % obtenue pendant 20 ans. Dans l'ensemble du Canada, 28 % des fonds de capital de risque provenaient des États-Unis en 2016, un résultat qui cadre avec la moyenne de 29 % obtenue au cours des 20 dernières années. L'investissement américain en Alberta a chuté à seulement 1,5 million de dollars, le plus faible niveau depuis au moins 20 ans.

Même si les Américains font moins d'opérations de capital de risque au Canada que les Canadiens, leurs opérations sont généralement beaucoup plus importantes (Figure 12, page 11). Cela vaut pour l'Ouest canadien et l'ensemble du Canada. Pour l'ensemble du Canada, au cours des 20 dernières années, la quantité moyenne de capitaux par opération était trois fois plus élevée lors d'opérations impliquant des fonds américains que lors d'opérations impliquant des fonds canadiens.

Figure : 9 Investissements de capital de risque, dans l'Ouest Canadien par étape (M $)

La majorité des investissements de capital de risque dans l'Ouest canadien est consacrée à des opérations à une étape avancée, surtout aux cours des dernières années.

| Année | Étape de démarrage | Étape avancée |

|---|---|---|

| 1996 | 57 | 118 |

| 1997 | 149 | 283 |

| 1998 | 136 | 287 |

| 1999 | 94 | 457 |

| 2000 | 372 | 505 |

| 2001 | 201 | 488 |

| 2002 | 192 | 254 |

| 2003 | 96 | 196 |

| 2004 | 182 | 312 |

| 2005 | 112 | 274 |

| 2006 | 105 | 307 |

| 2007 | 188 | 413 |

| 2008 | 134 | 261 |

| 2009 | 71 | 165 |

| 2010 | 67 | 265 |

| 2011 | 99 | 321 |

| 2012 | 50 | 342 |

| 2013 | 119 | 506 |

| 2014 | 72 | 719 |

| 2015 | 108 | 418 |

| 2016 | 82 | 527 |

Figure 10 : Investissements de capital de risque, dans l'Ouest canadien par secteur (M $)| Source : Thomson Reuters

Figure 10 : Investissements de capital de risque, dans l'Ouest canadien par secteur (M $)

La majorité des investissements de capital de risque est concentrée dans le secteur de la technologie de l'information et des communications (TIC).

| Année | TIC | Sciences de la vie | Traditionnel | Technologie propre |

|---|---|---|---|---|

| 1996 | 55 | 40 | 64 | 17 |

| 1997 | 168 | 95 | 150 | 18 |

| 1998 | 126 | 86 | 194 | 18 |

| 1999 | 205 | 72 | 157 | 116 |

| 2000 | 531 | 157 | 110 | 80 |

| 2001 | 288 | 222 | 80 | 99 |

| 2002 | 246 | 71 | 120 | 9 |

| 2003 | 130 | 89 | 72 | 1 |

| 2004 | 179 | 146 | 158 | 12 |

| 2005 | 135 | 152 | 73 | 26 |

| 2006 | 190 | 148 | 29 | 44 |

| 2007 | 243 | 229 | 74 | 55 |

| 2008 | 144 | 96 | 116 | 39 |

| 2009 | 87 | 76 | 14 | 59 |

| 2010 | 163 | 119 | 32 | 19 |

| 2011 | 134 | 138 | 83 | 65 |

| 2012 | 189 | 116 | 36 | 50 |

| 2013 | 365 | 122 | 103 | 35 |

| 2014 | 506 | 183 | 73 | 29 |

| 2015 | 305 | 102 | 15 | 103 |

| 2016 | 312 | 249 | 39 | 9 |

Figure 11 : Part des investissments de capital de risque provenant des É.-U. (%) | Source : Thomson Reuters

Figure 11 : Part des investissments de capital de risque provenant des É.-U. (%)

L'Ouest canadien, en particulier la Colombie-Britannique et l'Alberta, reçoit généralement une plus grande part des investissements provenant des États-Unis que le reste du Canada. Cependant, cela varie beaucoup d'une année à l'autre, et cette tendance a diminué ces dernières années.

| Année | Manitoba | Saskatchewan | Alberta | Colombie-Britannique |

|---|---|---|---|---|

| 1996 | 3 | 30 | 12 | 17 |

| 1997 | 1 | 40 | 57 | 23 |

| 1998 | 0 | 28 | 68 | 30 |

| 1999 | 0 | 27 | 71 | 19 |

| 2000 | 1 | 0 | 22 | 27 |

| 2001 | 0 | 0 | 45 | 35 |

| 2002 | 0 | 0 | 16 | 27 |

| 2003 | 0 | 0 | 32 | 24 |

| 2004 | 0 | 0 | 71 | 30 |

| 2005 | 0 | 2 | 22 | 39 |

| 2006 | 0 | 22 | 13 | 26 |

| 2007 | 22 | 32 | 34 | 26 |

| 2008 | 38 | 0 | 6 | 35 |

| 2009 | 0 | 0 | 45 | 15 |

| 2010 | 0 | 0 | 55 | 32 |

| 2011 | 15 | 0 | 39 | 23 |

| 2012 | 16 | 5 | 5 | 21 |

| 2013 | 49 | 0 | 31 | 58 |

| 2014 | 87 | 0 | 33 | 42 |

| 2015 | 25 | 0 | 29 | 37 |

| 2016 | 26 | 1 | 6 | 22 |

La moyenne canadienne au cours de cette période : 25.85316916

Figure 12 : Importance moyenne des opérations de capital de risque au Canada et dans l'Ouest canadien, selon l'origine des fonds (M$) | Source : Thomson Reuters

Figure 12 : Importance moyenne des opérations de capital de risque au Canada et dans l'Ouest canadien, selon l'origine des fonds (M$)

Les Américains qui investissent dans le capital de risque canadien font généralement des opérations de plus grande envergure que les investisseurs canadiens. La valeurs des opérations au Canada et dans l'Ouest canadien est généralement semblable, avec des écarts certaines années, mais sans tendance globale.

| Ouest canadien | Canada | |||

|---|---|---|---|---|

| Année | Investisseurs canadiens | Investisseurs américains | Investisseurs canadiens | Investisseurs américains |

| 1996 | 1.5 | 1.39 | 1.36 | 1.99 |

| 1997 | 1.64 | 4.5 | 1.29 | 3.27 |

| 1998 | 1.51 | 4.98 | 1.23 | 4.19 |

| 1999 | 1.77 | 7.13 | 1.72 | 9.04 |

| 2000 | 2.08 | 5.52 | 2.38 | 9.54 |

| 2001 | 1.51 | 7.15 | 2.29 | 8.84 |

| 2002 | 1.84 | 3.22 | 2.01 | 6.89 |

| 2003 | 1.57 | 6.45 | 1.38 | 3.99 |

| 2004 | 1.44 | 10.18 | 1.6 | 7.31 |

| 2005 | 1.61 | 7.09 | 1.53 | 6.56 |

| 2006 | 2.29 | 4.29 | 2.15 | 5.68 |

| 2007 | 3.11 | 7.48 | 2.43 | 8.48 |

| 2008 | 1.79 | 4.25 | 1.76 | 3.86 |

| 2009 | 1.44 | 3.46 | 1.57 | 4.18 |

| 2010 | 1.93 | 4.2 | 1.62 | 3.98 |

| 2011 | 2.49 | 3.38 | 1.96 | 4.38 |

| 2012 | 3.49 | 2.75 | 2.43 | 4.17 |

| 2013 | 2.9 | 10.31 | 2.2 | 7.67 |

| 2014 | 3.05 | 7.21 | 2.19 | 6.15 |

| 2015 | 2.48 | 5.38 | 2.39 | 5.32 |

| 2016 | 3.72 | 5.52 | 3.65 | 8.13 |

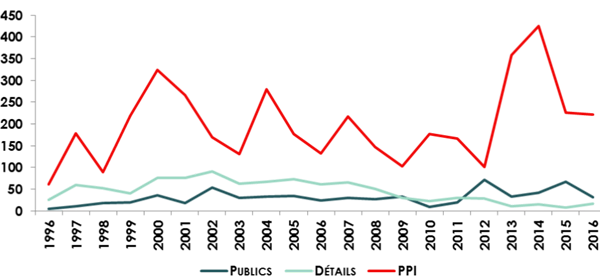

Types de fonds de capital de risque

Toutes sortes d'entités financières participent au financement du capital de risque, que ce soit dans des fonds de pension ou dans des universités. Voici trois des catégories d'investisseurs de capital de risque les plus pertinentes sur le plan stratégique :

- Les partenariats privés indépendants (PPI), qui constituent la plus importante source de financement de capital de risque pour la plupart des années et dans la plupart des provinces.

- Les fonds de détails, aussi appelés fonds d'investissement de travailleurs, qui sont des fonds communs de placement enregistrés auprès des commissions provinciales des valeurs mobilières et commercialisés pour les investisseurs traditionnels. Ces fonds constituaient une part importante du marché du capital de risque dans les années 2000. Étant donné que les investisseurs de ces fonds reçoivent des crédits d'impôt – 15 % du gouvernement fédéral ainsi que 15 % supplémentaires de la plupart des gouvernements provinciaux – les fonds de détails sont implicitement subventionnés par le secteur public.

- Les fonds gouvernementaux (publics), qui servent parfois à financer directement le capital de risque, habituellement au moyen d'entités ad hoc disposant d'un objectif politique précis tel que le développement d'un secteur en particulier. La Banque de développement du Canada est une société d'État qui réalise des investissements stratégiques de capital de risque à l'échelle du Canada; le BC Renaissance Capital Fund joue un rôle semblable à l'échelle provinciale. Pour la plupart des années et dans la plupart des provinces, ces fonds publics constituent une petite partie du total global. Les « fonds de fonds » publics qui investissent l'argent des contribuables dans des entreprises privées de capital de risque ne font pas partie de cette définition.

Dans l'Ouest canadien, 41 % du capital de risque investi au cours des 20 dernières années provenaient de PPI, tandis que 11 % provenaient de fonds de détails et 7 % de fonds publics (Figure 13). On constate une répartition similaire dans le reste du Canada. La part du marché de l'Alberta, qui n'a jamais offert de crédit d'impôt pour les investissements dans des fonds de détails, était encore moins élevée : 5 % au cours des 20 dernières années et 0 % depuis 2010. Au Québec, les fonds de détails occupent une place plus importante et représentent 14 % du capital de risque investi au cours des 20 dernières années, un résultat qui chute à 8 % après 2010. Les fonds de détails sont particulièrement importants dans le marché du capital de risque de la Saskatchewan, où ils ont constitué 24 % de l'ensemble du capital de risque au cours des 20 dernières années, surpassant ainsi les PPI (21 %). La Saskatchewan offre un crédit d'impôt plus important (20 %) que les autres provinces pour les investissements dans des fonds de détails.

Figure 13 : Investissements de captial de risque dans l'Ouest canadien par type de fonds (M $)

Figure 13 : Investissements de captial de risque dans l'Ouest canadien par type de fonds (M $)

Les partenariats privés indépendants sont de loin les sources les plus courantes d'investissements de capital de risque. Les fonds de détail, aussi appelés investissements relatifs à un fonds de travailleurs, ont diminué ces dernières années.

| Année | Public | Détail | Privé |

|---|---|---|---|

| 1996 | 4.5 | 25.33 | 60.81 |

| 1997 | 10.68 | 59.9 | 178.02 |

| 1998 | 17.57 | 52.1 | 89.34 |

| 1999 | 19.75 | 40.08 | 217.89 |

| 2000 | 35 | 75.13 | 323.15 |

| 2001 | 18.54 | 75.11 | 265.87 |

| 2002 | 53.23 | 90.27 | 169.98 |

| 2003 | 30.34 | 62.77 | 130.81 |

| 2004 | 32.55 | 66.91 | 278.62 |

| 2005 | 33.52 | 73.35 | 177.34 |

| 2006 | 23.74 | 60.89 | 132.07 |

| 2007 | 29.57 | 65.08 | 217.51 |

| 2008 | 26.92 | 50.86 | 146.45 |

| 2009 | 33.25 | 30.26 | 101.87 |

| 2010 | 9.67 | 22.78 | 176.37 |

| 2011 | 18.63 | 29.95 | 166.9 |

| 2012 | 71.16 | 28.44 | 100.51 |

| 2013 | 32.95 | 10.65 | 357.95 |

| 2014 | 42.19 | 14.52 | 424.62 |

| 2015 | 66.93 | 7.92 | 225.36 |

| 2016 | 31.84 | 15.71 | 221.33 |

Politique publique et capital de risque

Programmes fédéraux

Le gouvernement fédéral a pris un certain nombre d'initiatives visant à stimuler le marché du capital de risque et à intensifier les activités d'investissement dans l'innovation. L'Institut C.D. Howe a trouvé trois grandes raisons pour expliquer la participation du gouvernement au financement du capital de risque : pour améliorer l'accès aux capitaux des petites et moyennes entreprises (PME), pour obtenir un rendement des investissements publics dans la recherche et le développement, et pour contribuer à la valeur ajoutée du capital de risque.Footnote 8

L'un de ces programmes gouvernementaux est le Plan d'action sur le capital de risque (PACR), annoncé dans le budget fédéral de 2012, grâce auquel on a investi 400 millions de dollars en capital de risque canadien. Il n'existe aucune information publique détaillée sur les entreprises ayant reçu ces fonds, mais certaines d'entre elles se trouvent dans l'Ouest canadien. Selon un rapport produit par le vérificateur général en 2016, le PACR aurait atteint ses objectifs à court terme, mais ne disposait pas des indicateurs de rendement nécessaires pour évaluer ses progrès quant à la stimulation de l'innovation canadienne et au renforcement de l'économie.Footnote9 Le rapport du vérificateur général critique également le processus utilisé pour sélectionner les administrateurs de fonds en raison de son manque d'équité, d'ouverture et de transparence.

Un autre exemple : les crédits d'impôt pour les fonds de détails susmentionnés. Lancé au début des années 1980, ce programme a été vivement critiqué par les économistes, qui avancent que les gens ont investi dans ces fonds de détails en grande partie pour les avantages fiscaux qu'ils en tirent plutôt que pour leur rendement.Footnote10 Par conséquent, il est possible que les fonds de détails aient reçu des sommes plus importantes que ce qu'il était avisé d'en investir et que les investisseurs n'ont pas été incités à maximiser leurs rendements.Footnote 11 Certains laissent également entendre que ces fonds avaient évincé les investissements privés et offraient une valeur ajoutée moindre (comme des conseils et du mentorat) aux bénéficiaires de ces investissements.Footnote12 Le rendement des fonds de détails était invariablement inférieur à la moyenne du marché, et les bénéficiaires d'investissements dans des fonds de détails ont invariablement obtenu un rendement inférieur à celui des bénéficiaires d'autres fonds de capital de risque selon différents indicateurs; les deux résultats laissent entendre que les capitaux des fonds de détails ont été mal répartis dans une certaine mesure.Footnote13 Malgré ses lacunes, le programme a permis d'améliorer l'accès au capital pour les PME canadiennes.

L'Ontario a annoncé qu'elle mettait fin à son crédit d'impôt pour les fonds de détails en 2005 et le gouvernement fédéral a emboîté le pas en 2013. La Colombie-Britannique et le Manitoba offrent toujours des crédits d'impôt, mais seulement pour certains fonds de détails. L'importance des fonds de détails a diminué de façon considérable au cours des dernières années – ils ne représentaient que 5 % des fonds de capital de risque canadiens entre 2010 et 2015 (4 % dans l'Ouest canadien, 3 % en Ontario et 8 % au Québec), contre 15 % au cours de la décennie précédente (14 % dans l'Ouest canadien, 13 % en Ontario et 17 % au Québec). Dans le budget de 2016, le gouvernement du Canada a proposé de rétablir le crédit d'impôt fédéral, ce qui pourrait entraîner le retour des fonds de détails.

Soutien du capital de risque dans l'Ouest canadien par diversification de l'économie de l'Ouest Canada

Diversification de l'économie de l'Ouest Canada (DEO) mène de nombreuses activités pour appuyer les entreprises en démarrage et les PME, et favoriser l'innovation dans l'économie de l'Ouest canadien. La plupart de ces activités appuient directement ou indirectement l'écosystème des investissements de capital de risque.

L'Initiative d'innovation dans l'Ouest (Initiative InnO) est une initiative fédérale de 100 millions de dollars sur cinq ans qui offre des contributions remboursables à des petites et moyennes entreprises dont les activités se déroulent dans l'Ouest canadien, afin que leurs technologies novatrices aux étapes finales de la recherche et du développement puissent investir le marché. De nombreux bénéficiaires du financement de l'Initiative InnO ont également reçu des investissements de capital de risque, ce qui signifie que l'Initiative appuie indirectement le capital de risque dans l'Ouest canadien. Les renseignements sur le financement approuvé pour la troisième période de réception des demandes de l'Initiative InnO se trouvent à la page suivante.

Le Programme de diversification de l'économie de l'Ouest (PDEO) offre des contributions non remboursables à des projets entrepris par des organismes sans but lucratif en vue d'appuyer les priorités stratégiques de DEO en matière d'innovation, de développement des compétences et de formation, de commerce et d'investissement, d'approvisionnement en matière de défense et de possibilités de développement économique pour les peuples autochtones. Comme de nombreuses priorités stratégiques désignent l'appui des PME comme un objectif clé, les activités du PDEO soutiennent indirectement le capital de risque dans l'Ouest canadien. Certains projets financés par le PDEO qui visaient précisément à favoriser les marchés du capital de risque sont présentés plus loin. Les renseignements sur le financement approuvé pour les deux premières périodes de réception des demandes du PDEO se trouvent à la page suivante.

Points saillants des projets

La Alacrity Foundation a obtenu 900 000 $ du PDEO pour financer un projet pilote visant à aider les PME de l'Ouest canadien à obtenir un financement du capital de risque des États-Unis à titre d'entreprises bien établies. La fondation sélectionne des entreprises du secteur des TIC, des technologies propres et des sciences de la vie, et les conseille jusqu'à ce qu'elles soient prêtes à accueillir des investisseurs. Ensuite, la fondation met les entreprises en relation avec les investisseurs de capital de risque américains et leur offre du soutien lors des premières étapes. En date de février 2016, ce projet a aidé 17 PME de l'Ouest canadien à obtenir plus de 191 millions de dollars en financement.

La CapitalRoad Foundation a obtenu 225 000 $ en financement du PDEO pour soutenir le Banff Venture Forum et le Canadian Financing Forum, des événements annuels qui réunissent des entreprises de technologies novatrices du secteur des TIC et des technologies propres, de même que des investisseurs potentiels. Quatre de ces événements ont eu lieu à ce jour, et des représentants d'au moins 76 PME et de DEO y ont participé.

Troisième période de réception des demandes de l'Initiative INNO

- 21 projets

- 22 M$ financement approuvé

- 31 % du montant total des fonds affectés

- 11 projets

- 10 M$ financement approuvé

- 13 % du montant total des fonds affectés

- 25 projects

- $31M approved funding

- 43% of total funding allocation

Première et deuxième période de réception des demandes du PDEO

- 3 projets

- 4 M$ financement approuvé

- 6 % du montant total des fonds affectés

- 9 projets

- 22 M$ financement approuvé

- 33 % du montant total des fonds affectés

- 9 projets

- 13 M$ financement approuvé

- 19 % du montant total des fonds affectés

Annexes

| Statistique | Manitoba | Saskatchewan | Alberta | Colombie- Britannique | Ouest canadien | Canada |

|---|---|---|---|---|---|---|

| Niveau le plus élevé entre 1996 -2016 (année) |

147 (2016) |

66 (2012) |

286 (2000) |

540 (2000) |

878 (2000) |

6 432 (2000) |

| Niveau le moins élevé entre 1996 -2016 (année) |

4 (2015) |

3 (2015) |

22 (1996) |

116 (1996) |

175 (1996) |

889 (1996) |

| Moyenne arithmé -tique de l'inves -tissement total de capital de risque pour 1996-2016 |

31,57 | 22,25 | 124,55 | 302,79 | 481,17 | 2 229,75 |

| Moyenne géo -métrique de l'in -vestissement total de capital de risque pour 1996-2016 |

21,71 | 18,08 | 104,41 | 277,64 | 450,30 | 1 989,64 |

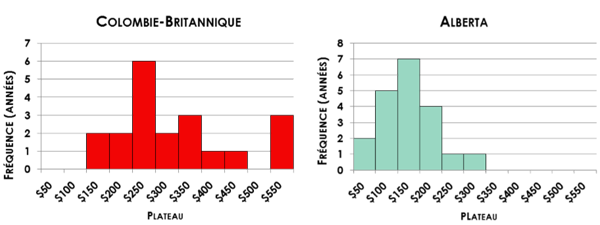

Annexe B : Histogrammes des investissements de captial de risque dans chaque province de l'Ouest canadien

Annexe B : Histogrammes des investissements de captial de risque dans chaque province de l'Ouest canadien

| Colombie-Britannique | Alberta | Saskatchewan | Manitoba | ||||

|---|---|---|---|---|---|---|---|

| Plateau | Fréquence | Plateau | Fréquence | Plateau | Fréquence | Plateau | Fréquence |

| 50 $ | 0 | 50 $ | 3 | 50 $ | 19 | 50 $ | 18 |

| 100 $ | 0 | 100 $ | 5 | 100 $ | 2 | 100 $ | 2 |

| 150 $ | 1 | 150 $ | 7 | $150 | 0 | 150 $ | 1 |

| 200 $ | 4 | 200 $ | 4 | 200 $ | 0 | 200 $ | 0 |

| 250 $ | 4 | 250 $ | 1 | 250 $ | 0 | 250 $ | 0 |

| 300 $ | 2 | 300 $ | 1 | 300 $ | 0 | 300 $ | 0 |

| 350 $ | 4 | 350 $ | 0 | 350 $ | 0 | 350 $ | 0 |

| 400 $ | 1 | 400 $ | 0 | 400 $ | 0 | 400 $ | 0 |

| 450 $ | 2 | 450 $ | 0 | 450 $ | 0 | 450 $ | 0 |

| 500 $ | 0 | 500 $ | 0 | 500 $ | 0 | 500 $ | 0 |

| 550 $ | 3 | 550 $ | 0 | 550 $ | 0 | 550 $ | 0 |

| Plus | 0 | Plus | 0 | Plus | 0 | Plus | 0 |

Annexe C : Histogrammes des investissements de capital de risque au Canada et dans l'Ouest canadien

Annexe C : Histogrammes des investissements de capital de risque au Canada et dans l'Ouest canadien

| Canada | Ouest canadien | ||

|---|---|---|---|

| Plateau | Fréquence | Plateau | Fréquence |

| 650.00 $ | 0 | 0.00 $ | 0 |

| 1,300.00 $ | 3 | 100.00 $ | 0 |

| 1,950.00 $ | 9 | 200.00 $ | 1 |

| 2,600.00 $ | 3 | 300.00 $ | 2 |

| 3,250.00 $ | 4 | 400.00 $ | 4 |

| 3,900.00 $ | 0 | 500.00 $ | 6 |

| 4,550.00 $ | 1 | 600.00 $ | 2 |

| 5,200.00 $ | 0 | 700.00 $ | 4 |

| 5,850.00 $ | 0 | 800.00 $ | 1 |

| 6,500.00 $ | 1 | 900.00 $ | 1 |

| Plus | 0 | Plus | 0 |

- Date de modification :